2022'den 2023'e Portföy yazısı tamamlandı.👌🏻🖊️📖

Ancak çoğu grafik ve analizi çıkararak daha sade bir yazı sunmaya çalışıyorum. Çalışmalarımın bir kısmı belki sizlerin de ilgisini çekebilir.

1) Gelin hisse senetleri piyasalarına ve döviz kurlarına bir bakalım.🤔

Ancak çoğu grafik ve analizi çıkararak daha sade bir yazı sunmaya çalışıyorum. Çalışmalarımın bir kısmı belki sizlerin de ilgisini çekebilir.

1) Gelin hisse senetleri piyasalarına ve döviz kurlarına bir bakalım.🤔

2) Önce yöntem:

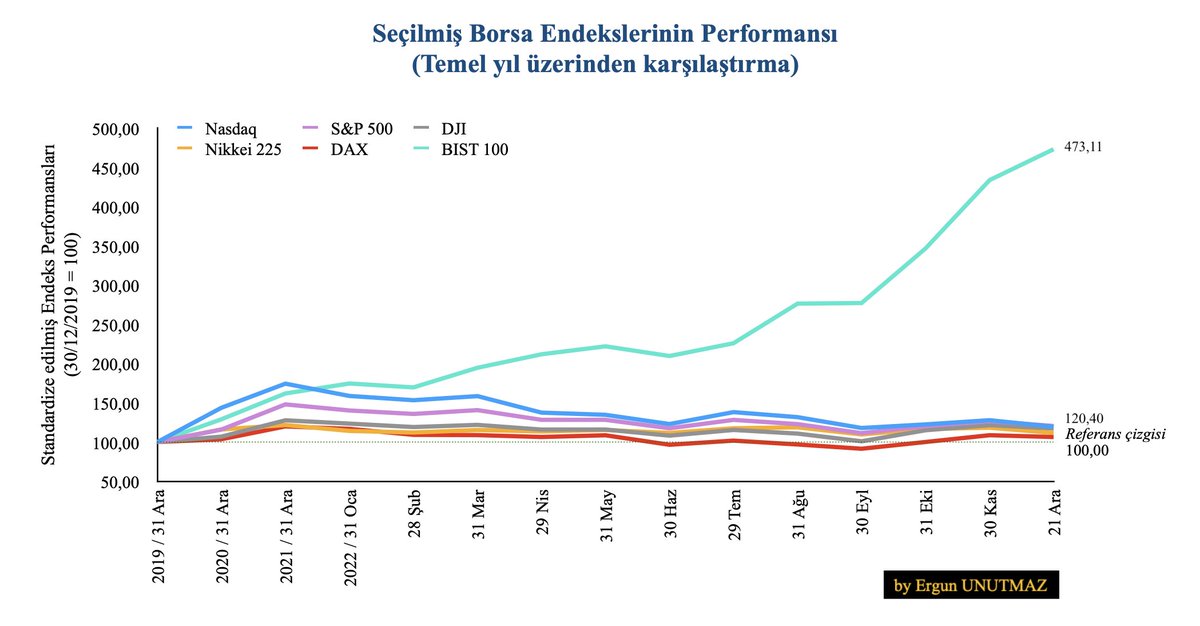

31 Aralık 2019 tarihindeki kapanış verilerini 100 kabul ederek, seçtiğim hisse senedi endeksleri ve döviz kuru verilerini standardize ederek bir karşılaştırma yapıyorum.

İkinci aşamada da 3 Ocak 2022 açılış fiyatına göre bugüne kadarki değişime bakarız.📊📈

31 Aralık 2019 tarihindeki kapanış verilerini 100 kabul ederek, seçtiğim hisse senedi endeksleri ve döviz kuru verilerini standardize ederek bir karşılaştırma yapıyorum.

İkinci aşamada da 3 Ocak 2022 açılış fiyatına göre bugüne kadarki değişime bakarız.📊📈

3) Küresel ölçekte yatırım yaptığım için hisse senetleri getirimi ilk başta ABD, Almanya, Japonya ve Türkiye gibi ilgili ülkelerdeki endekslerle kıyaslıyorum. Bunun için de grafikteki gibi temel yıl verisine göre değişime bakıyorum.

Evet #BIST100 muazzam: %473,11 🤯

Evet #BIST100 muazzam: %473,11 🤯

4) Ancak acele sonuçlara varmamak lazım!

Öncelikle 100'den 473'e olan değişim Türk lirası bazındadır. Benzer şekilde #Nikkei225 Japon yeni ve #DAX Endeksi de avro bazındadır. Dolayısıyla bunları #SPX, #Nasdaq ve #DJI gibi dolar bazına getirip öyle karşılaştırmak gerekmektedir.

Öncelikle 100'den 473'e olan değişim Türk lirası bazındadır. Benzer şekilde #Nikkei225 Japon yeni ve #DAX Endeksi de avro bazındadır. Dolayısıyla bunları #SPX, #Nasdaq ve #DJI gibi dolar bazına getirip öyle karşılaştırmak gerekmektedir.

5) Aşağıdaki grafikte tüm endeksler o günkü döviz kurları ile ABD dolarına dönüştürülmüş ve 31 Aralık 2019 tarihi 100 alınarak hesaplanmıştır. O hâlde artık bu grafik üzerine konuşabiliriz:

✅ İlgili dönemde en iyi performansı yüzde 50,79 artışla #XU100 (#BIST) Endeksindedir.

✅ İlgili dönemde en iyi performansı yüzde 50,79 artışla #XU100 (#BIST) Endeksindedir.

6) İkinci sırada yüzde 20,40 artış sağlayan #SPX Endeksi gelmektedir. Yüzde 19,36'lık performansla #Nasdaq yakınken #DJI Endeksi de yüzde 17,27 ile takiptedir.

#DAX başladığı yere dönerken #Nikkei225 yüzde 8'e yakın kayıp oluşturmuştur.

#DAX başladığı yere dönerken #Nikkei225 yüzde 8'e yakın kayıp oluşturmuştur.

7) Covid-19 dibi sonrası 2020'de kuvvetli alımlar, yine kârlı ve zirvelerin görüldüğü 2021 yılı sonrasında 2022 yılı düşüş eğilimi sergilemektedir.

Temmuz 2022'de BIST Endeksi pozitif olarak ayrışmıştır ve döviz kuru istikrarıyla reel olarak ve USD bazında getiri sağlamıştır.

Temmuz 2022'de BIST Endeksi pozitif olarak ayrışmıştır ve döviz kuru istikrarıyla reel olarak ve USD bazında getiri sağlamıştır.

8) Döviz kurunun istikrarı önemli bir konudur. Son üç yıl için başlıca döviz kurlarını aşağıdaki grafikte yine 31 Aralık 2019 temel yıl olacak şekilde gösterdim.

#DXY 2020'de değer kaybetmeye başlayarak 2021 Mayıs'ta 92,86'yı görüyor. Sonrasında ise FED'in faiz artışları var.

#DXY 2020'de değer kaybetmeye başlayarak 2021 Mayıs'ta 92,86'yı görüyor. Sonrasında ise FED'in faiz artışları var.

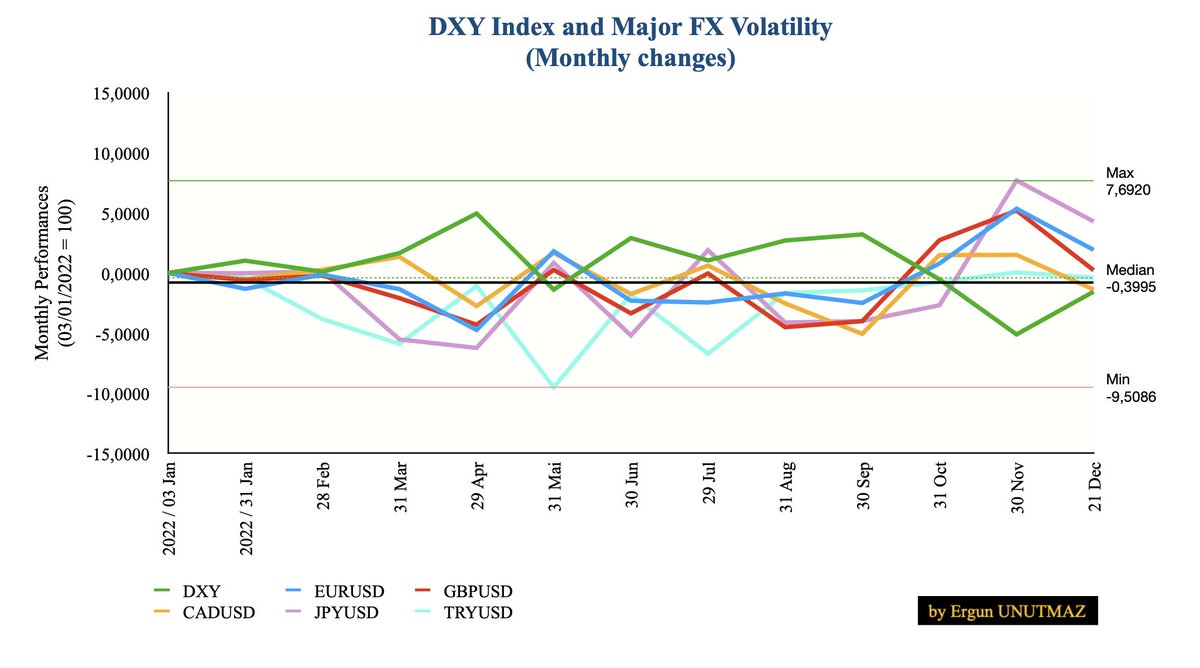

9) Bu yıl, Eylül'de 115 seviyelerinde zirve yaparak şu anda yüzde 7,75 değer artışı vardır. Diğer para birimleri ise değer kaybetmiş, parite olarak adlandırılan 1,0000 değerinin altına inmiştir. Son 2 ay tersi geçerli.

Türk lirasındaki kayıpsa ayrı bir seviyede, %70'e yakındır.

Türk lirasındaki kayıpsa ayrı bir seviyede, %70'e yakındır.

10) Dolayısıyla yurt dışından dönem başında döviz getirerek BIST üzerinden Türk lirası varlıklara yatırım yapan kişi/kurumlar dönem sonunda bu varlıkları satarak tekrar kendi paralarına çevirdiğinde kur riskine maruz kalmakta ve yüksek getiri elde edemezse zarar yazabilmektedir.

11) Peki 2022 yılında durum nasıl bir de ona bakalım:

Öncelikle tarih aralığımızı ilk işlem günü olan 3 Ocak 2022 baz olacak şekilde değiştiriyorum. Son verilerse 21 Aralık 2022 şeklinde dikkate alınmıştır. Güncel grafikleri de aylık olarak belki ilerde yine paylaşırım.📈📖🖊️

Öncelikle tarih aralığımızı ilk işlem günü olan 3 Ocak 2022 baz olacak şekilde değiştiriyorum. Son verilerse 21 Aralık 2022 şeklinde dikkate alınmıştır. Güncel grafikleri de aylık olarak belki ilerde yine paylaşırım.📈📖🖊️

12) Önce yine standardizasyon uyguladığım hisse senedi endeksleri var ve değerler ilgili ülkelerin para birimi üzerinden.

BIST100 Endeksi 290,13 sonucu ile göz kamaştırsa da acele sonuca varmamak gerektiğini artık biliyoruz. Ancak diğerlerine göre yine de büyük bir başarı var.

BIST100 Endeksi 290,13 sonucu ile göz kamaştırsa da acele sonuca varmamak gerektiğini artık biliyoruz. Ancak diğerlerine göre yine de büyük bir başarı var.

13) Bu da tüm endekslerin yıl başından bugüne ve ilgili tarihteki döviz kuru ile dolar bazında birlikte sunulduğu grafik.

Ancak burada baştaki grafiklere göre bir fark var. Değerler endeks değil, yüzde olarak getiri ya da kayıp ifade etmektedir.

✅ Kazanan: %105,49 ile BIST100

Ancak burada baştaki grafiklere göre bir fark var. Değerler endeks değil, yüzde olarak getiri ya da kayıp ifade etmektedir.

✅ Kazanan: %105,49 ile BIST100

14) Bu arada yukarıdaki grafiğin başlangıç noktası 100 değil, sehven eski grafik eklenmiş. Doğrusu budur.

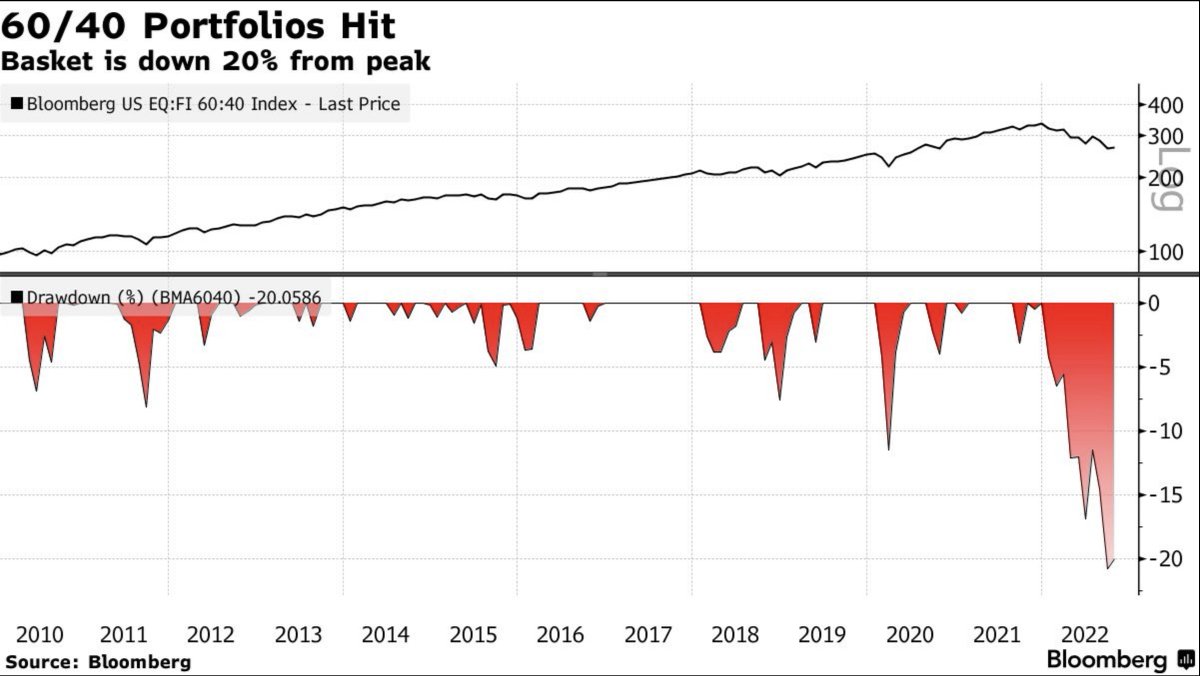

En yüksek kayıp %32 ile teknoloji hisseleri ağırlıklı Nasdaq Endeksindeyken diğerlerindeki kayıplar %20 civarıdır. Eylül sonu (geçici?) bir dip görünümündedir.

En yüksek kayıp %32 ile teknoloji hisseleri ağırlıklı Nasdaq Endeksindeyken diğerlerindeki kayıplar %20 civarıdır. Eylül sonu (geçici?) bir dip görünümündedir.

15) Döviz kurlarındaki değişime yine endeks şeklinde ve yıl başından bugüne bakarsak DXY Endeksindeki güçlü hareket ve diğer para birimlerindeki değer kayıpları grafikteki gibidir.

Türk lirası Temmuz sonrasında oldukça istikrarlı görünüm sergilese de yıllık kayıp %30'a yakındır.

Türk lirası Temmuz sonrasında oldukça istikrarlı görünüm sergilese de yıllık kayıp %30'a yakındır.

16) Son olarak bir de döviz kurlarındaki aylık oynaklık seviyelerine bakalım. 3 Ocak 2022 başlangıç olmak üzere her ay ne kadar getiri ya da kayıp olduğu aşağıdaki grafikte yüzde olarak gösterilmektedir.

Herkese iyi akşamlar dilerim.

Herkese iyi akşamlar dilerim.

• • •

Missing some Tweet in this thread? You can try to

force a refresh