#OIBR3 FR - OI ACEITA OFERTA DO BTG

Link: api.mziq.com/mzfilemanager/…

Não é uma análise trivial, a Oi fará uma audio conferência amanhã para explicar os detalhes.

Minha primeira impressão é um misto de satisfação e preocupação. Satisfação pois é um projeto de infraestrutura.. (1/n)

Link: api.mziq.com/mzfilemanager/…

Não é uma análise trivial, a Oi fará uma audio conferência amanhã para explicar os detalhes.

Minha primeira impressão é um misto de satisfação e preocupação. Satisfação pois é um projeto de infraestrutura.. (1/n)

...monumental e é fundamental que a Oi tenha um sócio nessa empreitada.

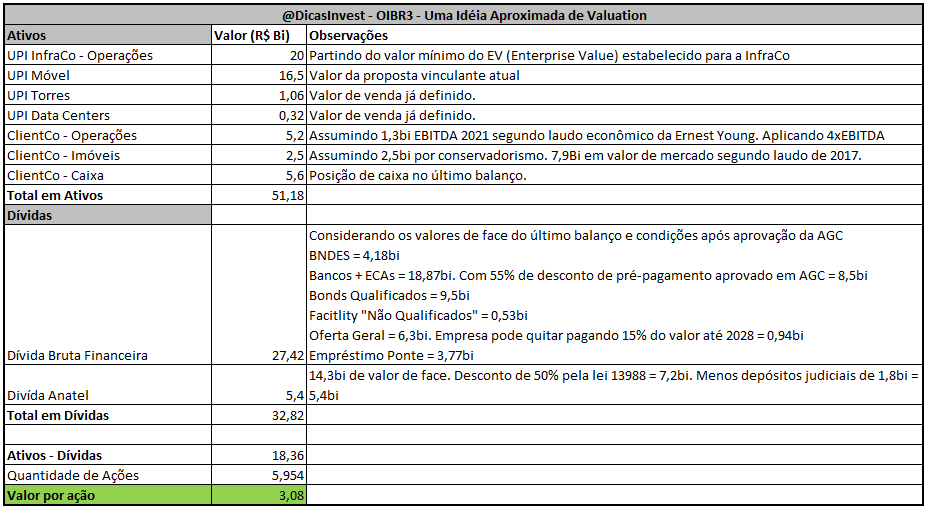

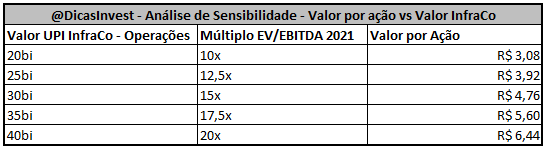

A preocupação está no fato de que, nos termos fechados, há uma grande diluição da Oi no capital da InfraCo. Como é uma oferta que servirá de base para o leilão, a InfraCo continuou avaliada perto do mínimo.

A preocupação está no fato de que, nos termos fechados, há uma grande diluição da Oi no capital da InfraCo. Como é uma oferta que servirá de base para o leilão, a InfraCo continuou avaliada perto do mínimo.

Então pro negócio fazer sentido, ao menos na minha opinião de agora, a Oi precisa receber novas propostas no leilão. A impressão é que o valor da InfraCo forçosamente ficou baixo sabendo-se que vem competição pela frente. Vou aguardar os próximos passos para emitir nova opinião.

• • •

Missing some Tweet in this thread? You can try to

force a refresh