A Positivo está barata? Vale a pena Investir? Vamos falar aqui sobre valuation, startups como Hilab e avenidas de crescimento. Siga nossa thread, com artivo exclusivo no final:

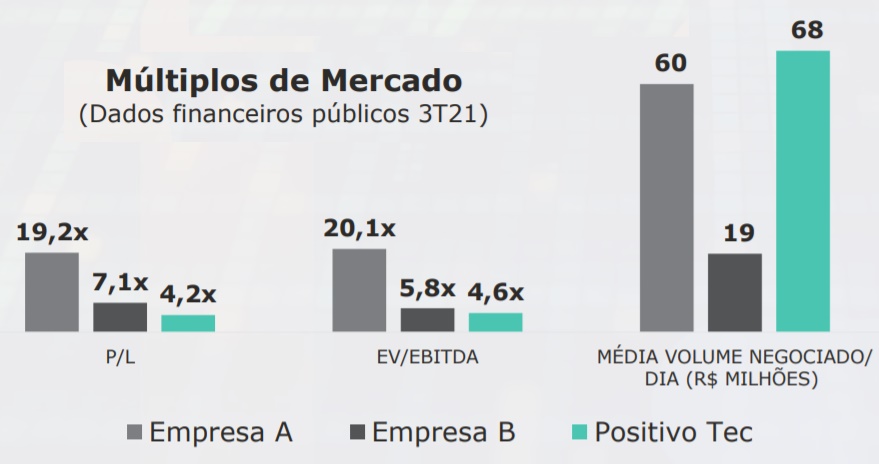

A própria companhia fez questão de comparar seus múltiplos com o dos concorrentes (provavelmente Multilaser (#MLAS3) e Intelbrás (#INTB3). Faz sentido esse desconto? Vamos entender como a companhia acredita que não.

Mesmo sem dar guidance, fica claro o expressivo crescimento que esperam ter, especialmente nos produtos não-core, ou seja, querem crescer além de computadores, celulares, tablets e periféricos.

Entre as avenidas de crescimento, vamos falar sobre as principais, começando pelos POS, aquelas maquininhas de pagamento. Com apenas 3% de MS, estão livres da exclusividade com a Cielo, e esperam aumentar bem sua participação no mercado.

Casa Inteligente: saíram de 14k para 520k usuários desde 2019, atingindo predominantemente um público de maior poder aquisitivo.

Outras avenidas de crescimento são os projetos especiais (como Urnas Eletrônicas), Servidores & Soluções, Tecnologia Educacional e HAAS (produtos alugados como serviços - ganho mensal e recorrente).

Por fim, a Positivo falou sobre suas startups investidas, especialmente a Hilab, que promove testes laboratoriais remotos, com portfólio de mais de 30 exames e que já cresceu mais de 50x nos últimos 2 anos. No atual momento, há uma internacionalização da companhia via Europa.

Gostaria de mais informações? Leia a matéria completa:

smallcaps.com.br/hilab-e-outras…

smallcaps.com.br/hilab-e-outras…

@dicadehoje7 @DicasInvest @marcosaravalle @jocanetoo @jcamargonyc @JooPauloReis1

@BerchtFabien @fabioprietosan1 @yuhzo_breyer

@HerreraCondor @ValorEDL @andy_kawamoto @Posi3_RI @TrigonoCapital

@BerchtFabien @fabioprietosan1 @yuhzo_breyer

@HerreraCondor @ValorEDL @andy_kawamoto @Posi3_RI @TrigonoCapital

• • •

Missing some Tweet in this thread? You can try to

force a refresh