1) Bugün (bence net, ancak) çoğunluk için tartışmalı bir konu üzerine yazacağım. #PayGeriAlımı. (#Buybacks)

Aslında #Berkshire yıllık toplantısı için mektubunda Warren Buffett bu konuyu savunmuş, hatta aksi görüştekileri sert bir dille eleştirmişti.

ft.com/content/97b875…

Aslında #Berkshire yıllık toplantısı için mektubunda Warren Buffett bu konuyu savunmuş, hatta aksi görüştekileri sert bir dille eleştirmişti.

ft.com/content/97b875…

2) Açıklamanın pay geri alımlarına ilişkin vergi düzenlemesinin yürürlüğe girmesinin ardından gelmesi her ne kadar konuyu başka noktalara taşısa ve bunun ekonomiye ekileri düşük seviyede olsa da ben tartışmayı kurumsal finans düzleminde aktaracağım.

3) Merak edileni başta söyleyeyim:

Eğer pay geri alımlarının gerekçesi piyasada işlem gören hisselerin değerinin düşük olmasıysa buna %100 katılıyorum ki Buffett'ın da vurguladığı bu nokta bence itiraz içermiyor.

Ancak her geri alım (öyle dense de) bu nedenle yapılmaz.

Eğer pay geri alımlarının gerekçesi piyasada işlem gören hisselerin değerinin düşük olmasıysa buna %100 katılıyorum ki Buffett'ın da vurguladığı bu nokta bence itiraz içermiyor.

Ancak her geri alım (öyle dense de) bu nedenle yapılmaz.

4) Prof. @AswathDamodaran'ın bugünkü yazısı da #Temettü ödemeleri, #PayGeriAlımları ve #NakitAkışları başlığını taşıyor.

Yazının girişi yukarıda belirttiğim açıklamalara değinerek şirket yönetiminde büyük resme geçiyor.

aswathdamodaran.blogspot.com/2023/03/data-u…

Yazının girişi yukarıda belirttiğim açıklamalara değinerek şirket yönetiminde büyük resme geçiyor.

aswathdamodaran.blogspot.com/2023/03/data-u…

5) Bir şirketin değerini en yüksek seviyeye çıkarmak için alınan kararlar şu üç kategoriden birine aittir.

📌 Yatırım: Sermaye maliyetini aşan getiri sağlayan araçlara yatırım yapmak

📌 Finansman: Şirket için doğru borç - öz kaynak dengesini bulmak

📌 Temettü (nakit dağıtımı)

📌 Yatırım: Sermaye maliyetini aşan getiri sağlayan araçlara yatırım yapmak

📌 Finansman: Şirket için doğru borç - öz kaynak dengesini bulmak

📌 Temettü (nakit dağıtımı)

6) Dolayısıyla şu noktayı anlamak çok önemli. Şirketler kâr etmek için vardır ve ilk başlıktaki #yatırım olanaklarının kötüleşmesi (yani getirilerin sermaye maliyetinin altında kalması) yönetimleri ikinci seçeneğe yönlendirir.

7) Elimdeki fazladan nakit ile iyi yatırım olanakları bulamıyorsam #finansman açısından neler yapabilirim.

Eğer borç oranı çok yüksekse ve faizlerin artışı dengeyi bozuyorsa borçları ödeyerek öz kaynak finansmanını arttırabilir miyim?

Eğer borç oranı çok yüksekse ve faizlerin artışı dengeyi bozuyorsa borçları ödeyerek öz kaynak finansmanını arttırabilir miyim?

8) Burada da yapacak bir şey yoksa en iyisi eldeki nakdi sermayedarlara geri vermektir: #Temettü ya da diğer adıyla #KârPayı Dağıtımı.

O hâlde şunu hatırlatmak isterim ki umarım temettü yatırımı yapanlar stratejilerinin ne üzerine kurulu olduğunu biliyordur.

O hâlde şunu hatırlatmak isterim ki umarım temettü yatırımı yapanlar stratejilerinin ne üzerine kurulu olduğunu biliyordur.

9) Tabi bunu yapmanın son on yıldır modern bir başka yöntemi daha var. O da dolaşımdaki payların piyasadan geri alınması. (#Buybacks)

Burası önemli, çünkü dolaşımdaki payın azalması hisse başı kârı arttıracağı için gerekçe değerin düşüklüğünden ziyade mühendislik de olabilir.

Burası önemli, çünkü dolaşımdaki payın azalması hisse başı kârı arttıracağı için gerekçe değerin düşüklüğünden ziyade mühendislik de olabilir.

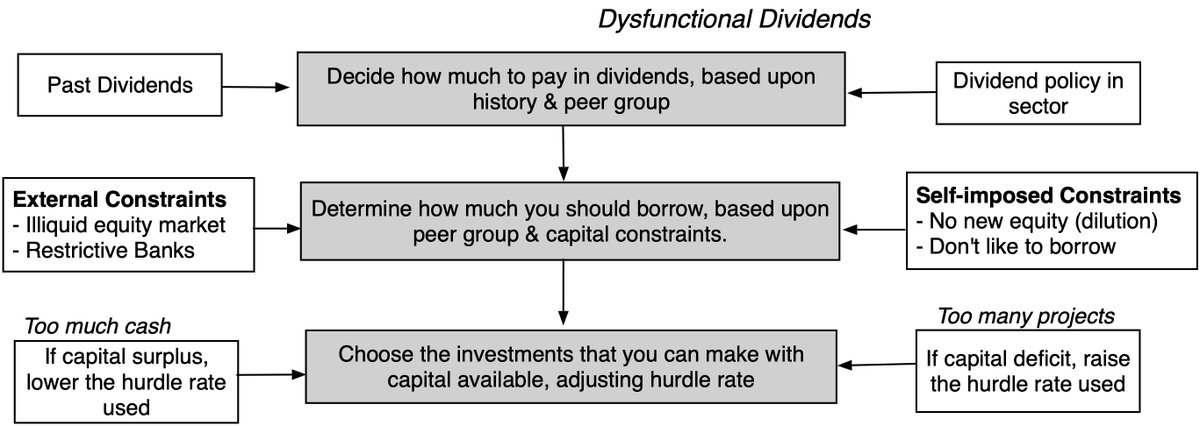

10) Mevcut durumun gereklilikleri yerine başkaları ne yapıyor ya da geçen sene ne yaptıysak biraz daha arttıralım anlayışı nedeniyle işlevini yitirmiş bir temettü politikası faydadan çok zarar sağlar.

Şirketin asli amacı değer yaratan projeler üretmek, değeri yükseltmektir.

Şirketin asli amacı değer yaratan projeler üretmek, değeri yükseltmektir.

11) Tabi buradan da temettü ödemesine karşı olduğum gibi bir sonuç çıkmasın.🤷🏻♂️

Ortağı olduğum şirketin değeri yükseltecek yatırım, finansman olanaklarını kullanmasını bunlar için olanaklar sınırlıysa da parayı bana vermesini isterim. Yoksa onu da ziyan edebilir.

Ortağı olduğum şirketin değeri yükseltecek yatırım, finansman olanaklarını kullanmasını bunlar için olanaklar sınırlıysa da parayı bana vermesini isterim. Yoksa onu da ziyan edebilir.

12) Ancak düzenli ödeme ile emeklilik bekleyenler ya da hem temettü alayım hem de şirket büyüsün diyenler için düşünüş tarzındaki sorunlara dikkat çekmek isterim.

Hatta bu konuda tahvil benzeri temettü ödeme yapısını yıllar önce önerdim:

ergununutmaz.com/kar-payi-ve-or…

Hatta bu konuda tahvil benzeri temettü ödeme yapısını yıllar önce önerdim:

ergununutmaz.com/kar-payi-ve-or…

13) Bir de sürecin gelişimine bakalım:

Pay geri alımlarının (kırmızı) ve temettü ödemelerinin (yeşil) seyri geçen 40 yılda çok farklılaşmış.

Siyah çizgi geri alımların oranının 1980'lerde %20lerdeyken bugün %65'lere çıktığını gösteriyor. Şirketler pay alımın tercih ediyor.

Pay geri alımlarının (kırmızı) ve temettü ödemelerinin (yeşil) seyri geçen 40 yılda çok farklılaşmış.

Siyah çizgi geri alımların oranının 1980'lerde %20lerdeyken bugün %65'lere çıktığını gösteriyor. Şirketler pay alımın tercih ediyor.

14) İşin ilginç yönüyse bu, sadece ABD'de değil, tüm dünyada görülen bir anlayış değişikliği.

Konunun vergisel boyutu yanında temettü tercihinde esnekliğin çok daha düşük olduğu da ortada. Damodaran bu yüzden temettüleri "yapışkan" olarak niteliyor.

Konunun vergisel boyutu yanında temettü tercihinde esnekliğin çok daha düşük olduğu da ortada. Damodaran bu yüzden temettüleri "yapışkan" olarak niteliyor.

15) Yani bir kez temettü ödemesi yapınca düşürmek zor, arttırmak ya da sabit tutmak daha yüksek olasılık. Aşağıdaki grafik de bu durumu gösteriyor.

Oysa geri alımlarda daha esnek bir hareket alanı var. (Ben bunun da yakında değişeceğini düşünüyorum.)

Oysa geri alımlarda daha esnek bir hareket alanı var. (Ben bunun da yakında değişeceğini düşünüyorum.)

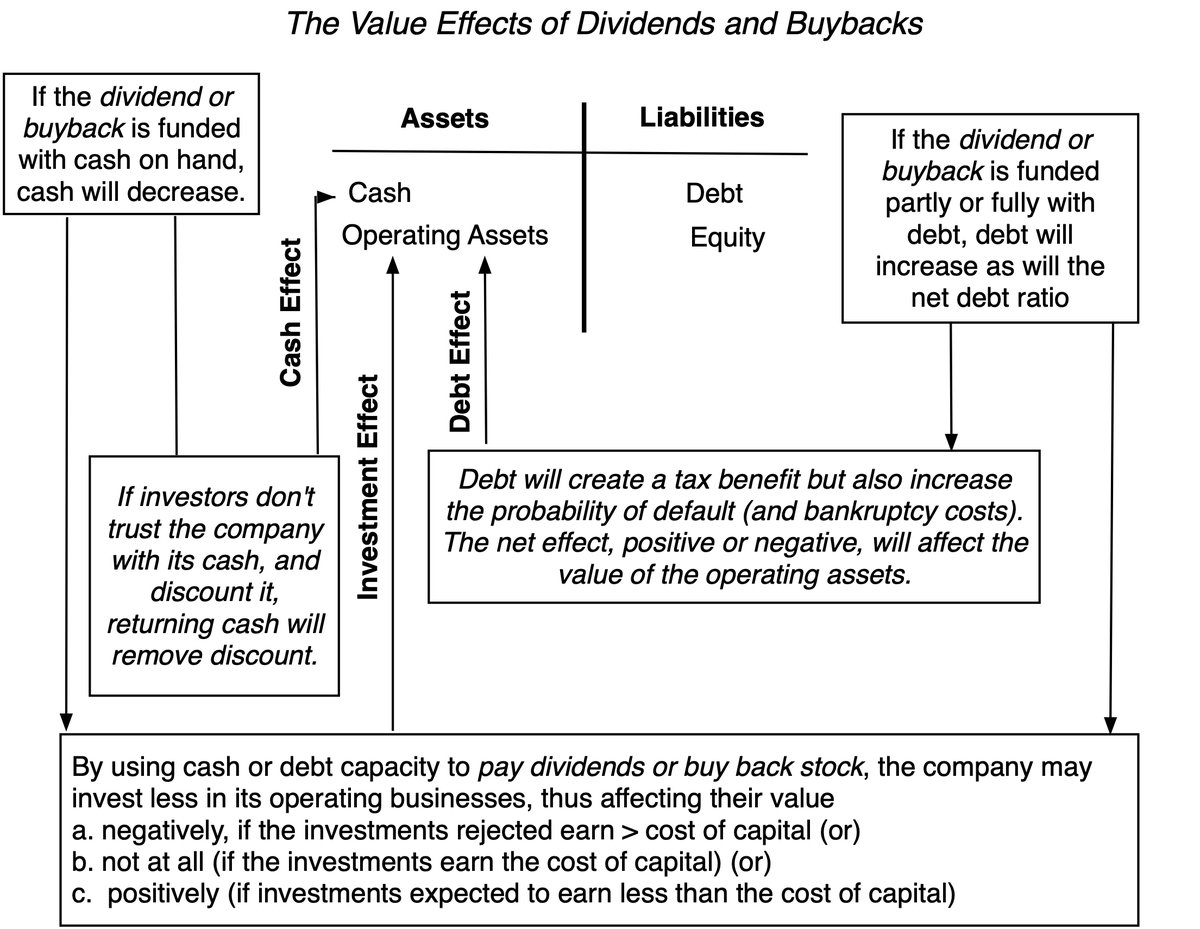

16) Son olarak şirketler açısından temettü ödemesi yapmak ya da pay geri alımı şeklinde bir tercihte bulunmanın #değer üzerindeki etkilerini gösteren bu grafiği ekleyerek yatırım kararlarınızda başarılar dilerim.

EU.

EU.

• • •

Missing some Tweet in this thread? You can try to

force a refresh